Οι τιμές του πετρελαίου βρίσκονται στα υψηλότερα επίπεδα των τελευταίων δύο ετών, αφού ξεπέρασαν το ορόσημο των 50 δολαρίων το βαρέλι το Σεπτέμβριο και έκτοτε διατηρούν τα κέρδη αυτά. Αντί της καθαρής κερδοσκοπίας, η κίνηση αυτή στηρίζεται σε θεμελιώδη μεγέθη: στα συρρικνούμενα αποθέματα και την αυξανόμενη ζήτηση. Οι προοπτικές για το αργό πετρέλαιο δεν είναι λιγότερο ρόδινες, καθώς τα δημοσιονομικά μέτρα στήριξης των ΗΠΑ, με τη μορφή φορολογικών περικοπών που χρηματοδοτούνται από πρόσθετο έλλειμμα, θα μπορούσαν επίσης να οδηγήσουν τις τιμές υψηλότερα.

Στις ΗΠΑ, τα συνολικά αποθέματα (εξαιρουμένου του στρατηγικού πετρελαϊκού αποθέματος) μειώθηκαν κατά 5,6% σε σχέση με ένα χρόνο πριν, ενώ τα διυλισμένα αποθέματα μειώθηκαν κατά 14,4% σε μια περίοδο που η οικονομική ανάπτυξη είναι σταθερή και η ζήτηση για ντίζελ είναι πιθανό να παραμείνει ισχυρή. Επιπλέον, η ζήτηση για πετρέλαιο θέρμανσης σύντομα θα επιταχυνθεί καθώς ο χειμώνας πλησιάζει. Και αν το διυλιστήριο σπεύσει να αυξήσει την παραγωγή του για να καλύψει αυτό το έλλειμμα προϊόντων - κάτι που φαίνεται πιθανό - η ζήτηση για αργό πετρέλαιο θα ενισχυθεί, δίνοντας περαιτέρω ώθηση στις τιμές.

Η δυναμική της μείωσης των αποθεμάτων πετρελαίου και των πετρελαϊκών προϊόντων δεν είναι μόνο αμερικανικό φαινόμενο. Τα εμπορικά αποθέματα έτειναν να μειώνονται όλο το χρόνο στις χώρες μέλη του Οργανισμού Οικονομικής Συνεργασίας και Ανάπτυξης (ΟΟΣΑ), τόσο σε απόλυτες τιμές όσο και ως προς τον αριθμό των "ημερών εφοδιασμού" -πόσες ημέρες αντέχουν τα αποθέματά σου ανάλογα με τις πωλήσεις σου. Λόγω αυτών των μειώσεων, τα εμπορικά αποθέματα του ΟΟΣΑ βρίσκονται πλέον κοντά στον μέσο όρο των επιπέδων των εμπορικών αποθεμάτων του Οργανισμού μεταξύ 2012 και 2016. Αυτές οι δυναμικές από την πλευρά της προσφοράς υποστηρίζουν τις τιμές του πετρελαίου.

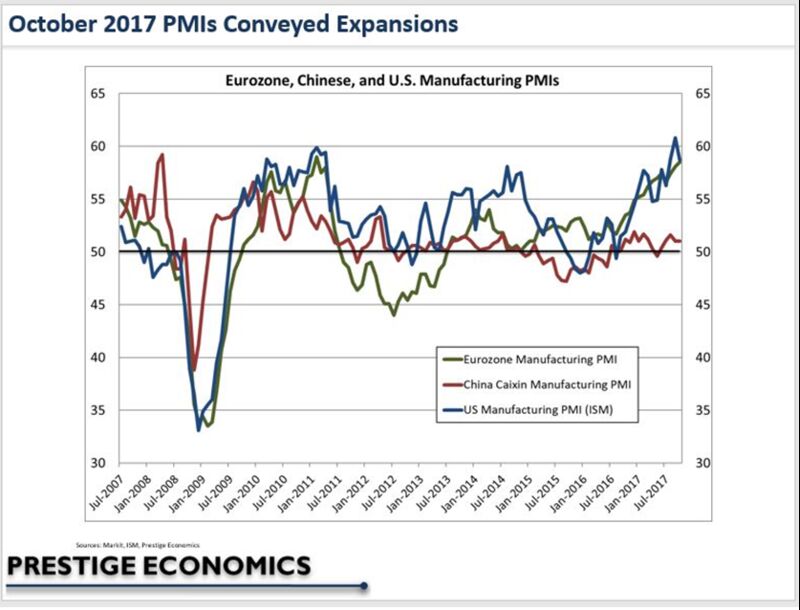

Το αργό πετρέλαιο -όπως όλα τα εμπορεύματα- πωλείται και αγοράζεται. Αυτό σημαίνει ότι η παγκόσμια ζήτηση πετρελαίου είναι ακόμη πιο σημαντική από τα διαθέσιμα αποθέματα, ιδιαίτερα για τη βραχυπρόθεσμη δυναμική των τιμών. Για να κατανοήσουμε τις τρέχουσες πιέσεις στην πλευρά της προσφοράς, οι παγκόσμιοι Δείκτες Υπευθύνων Προμηθειών (PMI) για τη μεταποίηση συνιστούν εξαιρετικό σημείο αναφοράς για τις τιμές του πετρελαίου.

Παρά την όλη συζήτηση για την επανάσταση του σχιστόλιθου, ένας από τους κύριους λόγους για τους οποίους οι τιμές του πετρελαίου έπεσαν τόσο έντονα στα τέλη του 2014, το 2015 και στις αρχές του 2016 ήταν ότι ο μεταποιητικός κλάδος της Κίνας εισήλθε σε ύφεση. Παραβλέποντας τα επίσημα στοιχεία για το ακαθάριστο εγχώριο προϊόν, ο κινεζικός μεταποιητικός δείκτης PMI Caixin κατέγραψε συρρίκνωση της δραστηριότητας στον κλάδο, λαμβάνοντας τιμές κάτω των 50 μονάδων τους 18 από τους 19 μήνες μεταξύ Δεκεμβρίου 2014 και Ιουνίου 2016. Ο δείκτης έχει συρρικνωθεί μόνο μία φορά από τον Ιούλιο του 2016, καταδεικνύοντας ότι η ανάπτυξη της μεταποίησης στην Κίνα -και η συνολική ανάπτυξη της οικονομίας και της ζήτησης πετρελαίου- είναι ισχυρότερη.

Η βελτίωση στον κινεζικό κλάδο μεταποίησης συνέβη με "φόντο" την πολύ ισχυρή επέκταση της δραστηριότητας στους κλάδους μεταποίησης των ΗΠΑ και της Ευρωζώνης που πρόσφατα άγγιξε υψηλά πολλών ετών. Παρά το γεγονός ότι ο μεταποιητικός δείκτης ISM των ΗΠΑ υποχώρησε τον Οκτώβριο στις 58,7 μονάδες, παρέμεινε κοντά στο επίπεδο του Σεπτεμβρίου, που ήταν το υψηλότερο των τελευταίων 13 ετών. Ο PMI Οκτωβρίου στην ευρωζώνη διαμορφώθηκε στις 58,5 μονάδες, ήτοι στο υψηλότερο επίπεδο των τελευταίων 80 μηνών.

Οι φορολογικές περικοπές και οι χρηματοδοτούμενες με χρέος επιπρόσθετεςδαπάνες που τονώνουν την ανάπτυξη των ΗΠΑ, πιθανότατα θα προκαλούσαν αυτό που οι ειδικοί αποκαλούν "φαινόμενο του μαστιγίου" στην παγκόσμια οικονομία, με την έννοια ότι η εύρωστη ανάπτυξη των ΗΠΑ πυροδοτεί ακόμη πιο έντονηανάπτυξη σε οικονομίες που στηρίζονται στη στη μεταποίηση, όπως η Κίνα, που τυχαίνει, όμως, να είναι και ο μεγαλύτερος καθαρός εισαγωγέας αργού πετρελαίου παγκοσμίως. Ο ισχυρότερος ρυθμός ανάπτυξης στην Κίνα θα μπορούσε να επηρεάσει πολύ τη ζήτηση για εμπορεύματα, γεγονός που πιθανότατα θα ωθούσε τις τιμές αργού πετρελαίου.

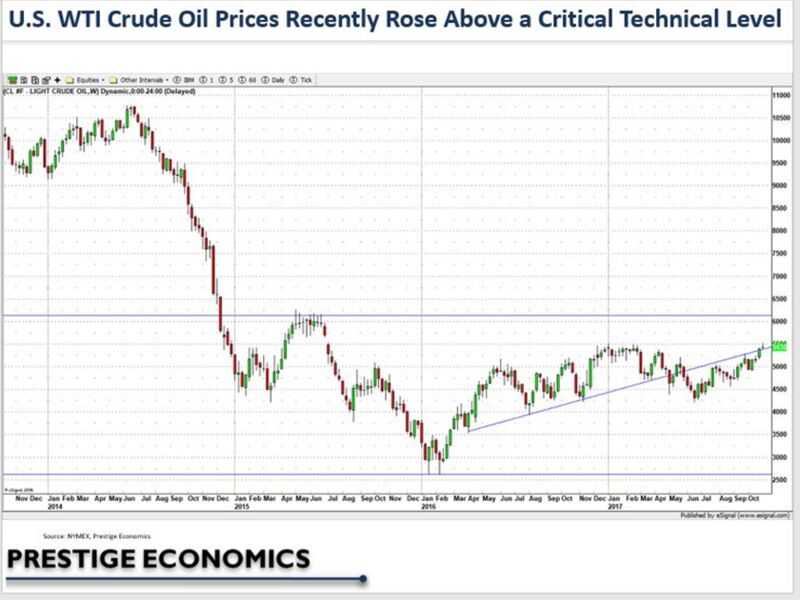

Τα τεχνικά των συναλλαγών αρχίζουν να συμβάλλουν τόσο στην άνοδο του West Texas Intermediate (WTI) όσο και στην άνοδο του Brent. Για το WTI, υπήρξε μια τάση υψηλότερων χαμηλών από τον Ιούνιο του 2017. Επιπλέον, οι τιμές διαπραγματεύονταν πάνω από μια σημαντική γραμμή στήριξης των υψηλότερων χαμηλών που διατηρήθηκε σταθερή από τον Απρίλιο του 2016 έως τον Μάιο του 2017 (η μπλε διαγώνια γραμμή στο γράφημα). Αυτό ακολούθησε την άνοδο του WTI πάνω από τους κινούμενους μέσους όρους 30 και 100 ημερών, καθώς επίσης και τα bullish σήματα στα σχετικά τεχνικά της ισχύος και του όγκου. Φαίνεται ότι οι traders και οι αλγόριθμοι συμμορφώνονται με τα θεμελιώδη στοιχεία της προσφοράς και της ζήτησης.

Οι τιμές του πετρελαίου μπορεί να μην γνωρίσουν γραμμική αύξηση, ενώ υπάρχει συνεχής κίνδυνος μεταβλητότητας των τιμών σε συνάρτηση με την επόμενη συνεδρίαση του OPEC στη Βιέννη στις 30 Νοεμβρίου. Παρ 'όλα αυτά, υπάρχουν περαιτέρω κίνδυνοι ανοδικής απόκλισης για τις τιμές των Brent και WTI το επόμενο έτος, καθώς η παγκόσμια ανάπτυξη παραμένει ισχυρή και τα αποθέματα κινδυνεύουν να μειωθούν. Αν περάσουν οι φορολογικές ελαφρύνσεις των ΗΠΑ, το περιθώριο ανοδικής απόκλισης για τις τιμές θα μπορούσε να είναι ακόμα μεγαλύτερο. Εξάλλου, ακόμη και αν η διάνοιξη σχιστολιθικού εδάφους αυξηθεί μαζίμε την αύξηση της ζήτησης και των τιμών του πετρελαίου, η ώθηση στην παγκόσμια ανάπτυξη θα μπορούσε να επιφέρει τέτοια ζήτηση πετρελαίου που να αντισταθμίζει την πιθανή διαθέσιμη βραχυπρόθεσμη παραγωγή από σχιστόλιθο η οποία υπόκειται σε απότομες καμπύλες πτώσης.

(BloombergView/Capital.gr)