Θετικά είναι τα αποτελέσματα γ΄ τριμήνου που δημοσιεύουν τα ΕΛΠΕ, κυρίως χάρη στην αύξηση της παραγωγής και των εξαγωγών, παρά τη σημαντική υποχώρηση των διεθνών περιθωρίων διύλισης.

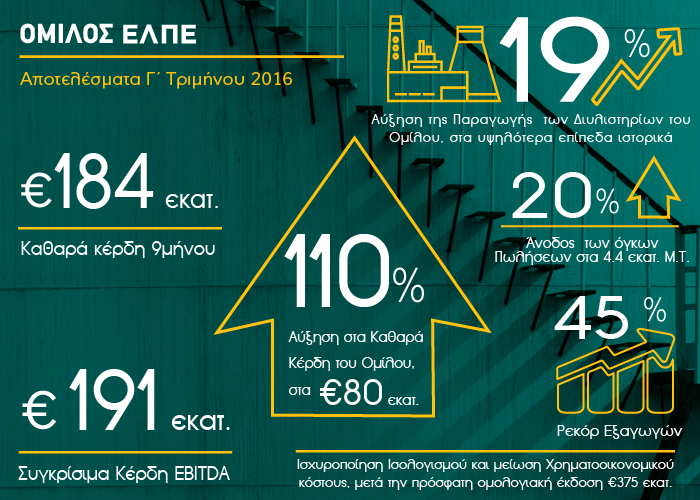

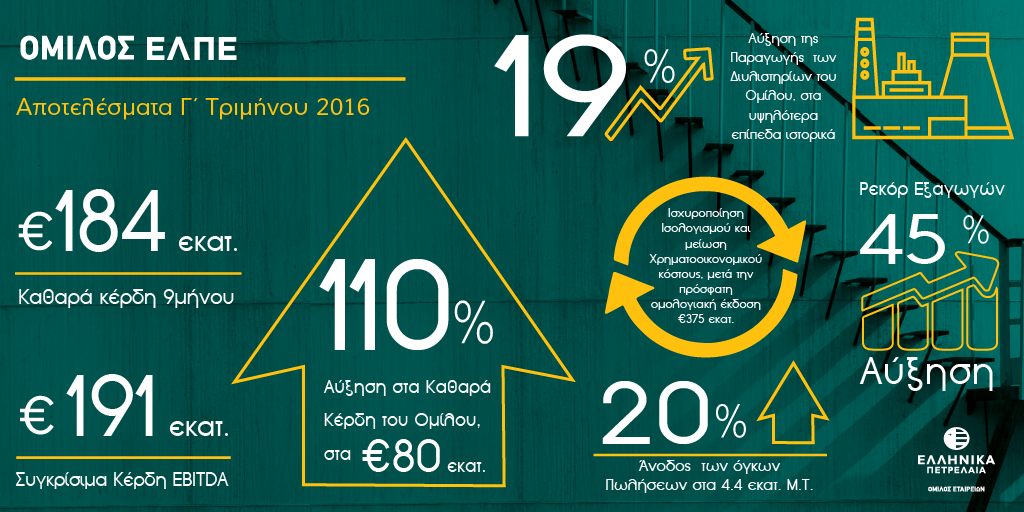

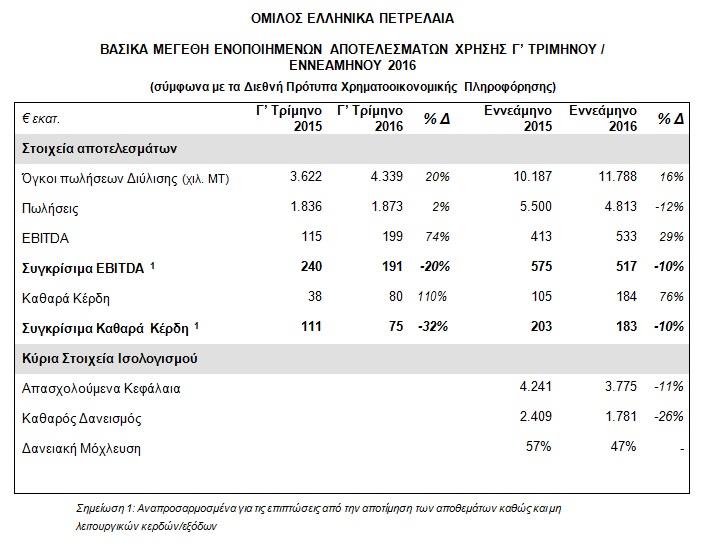

Ειδικότερα, σύμφωνα με τη σχετική ανακοίνωση του Ομίλου, οι ισχυρές λειτουργικές επιδόσεις στη βασική δραστηριότητα των ΕΛΠΕ, δηλαδή αυτόν της διύλισης, αλλά και οι αυξημένες εξαγωγές, οδήγησαν τα Συγκρίσιμα Κέρδη EBITDA για το Γ’ Τρίμηνο στα €191 εκατ., παρά τη σημαντική μείωση των διεθνών περιθωρίων διύλισης, σε σχέση με πέρυσι. Αντίστοιχα, τα δημοσιευμένα κέρδη EBITDA για το Γ’ Τρίμηνο ανήλθαν στα 199 εκατ. ευρώ, αυξημένα κατά 74% σε σχέση με πέρυσι.

Τα διυλιστήρια του Ομίλου σημείωσαν αύξηση παραγωγής κατά 19% στα 3,9 εκατ. τόνους, την υψηλότερη επίδοση ιστορικά, αξιοποιώντας πλήρως την υψηλή διαθεσιμότητα των μονάδων και καταγράφοντας υπεραπόδοση σε σχέση με τα ενδεικτικά περιθώρια. Τα Πετροχημικά σημείωσαν ένα ακόμα τρίμηνο αυξημένων πωλήσεων, διατηρώντας τη συνεισφορά τους σε υψηλά επίπεδα, παρά τη μείωση των διεθνών περιθωρίων. Τέλος, στην Εμπορία συνεχίστηκε η αύξηση μεριδίων αγοράς στις πωλήσεις μέσω πρατηρίων, καθώς και η αύξηση όγκων στις περισσότερες δραστηριότητες.

Οι ισχυρές λειτουργικές επιδόσεις και η σχετική σταθερότητα τιμών αργού στη περίοδο, διαμόρφωσαν τα Καθαρά Κέρδη στο Γ’ Τρίμηνο στα €80 εκατ., αυξημένα κατά 110% σε σχέση με πέρυσι, ενώ για το εννεάμηνο τα Καθαρά Κέρδη ανήλθαν σε €184 εκατ., που αποτελεί ιστορικό υψηλό των τελευταίων ετών και είναι αυξημένα κατά 76% σε σχέση με πέρυσι.

Σταθεροποίηση διεθνών τιμών αργού, μειωμένα περιθώρια διύλισης

Κατά το Γ’ Τρίμηνο, το ισοζύγιο προσφοράς / ζήτησης, σε συνδυασμό με τις εκτιμήσεις για την πρόθεση του ΟΠΕΚ να προσαρμόσει την παραγωγή του, οδήγησαν στη διατήρηση των τιμών στα ίδια επίπεδα κατά μέσο όρο σε σχέση με το Β’ Τρίμηνο, στα $47/ bbl.

Παρά την αυξημένη προσφορά αργού πετρελαίου στη Μεσόγειο, που ενισχύθηκε από την επιστροφή του Ιράν στις διεθνείς αγορές και τη σημαντική αύξηση των πωλήσεων του στην περιοχή, η υπερπροσφορά προϊόντων είχε ως συνέπεια τη μείωση των ενδεικτικών περιθωρίων διύλισης Μεσογείου κατά 36% περίπου, σε σχέση με πέρυσι, διαμορφώνοντας τα περιθώρια τύπου FCC στα $4,6/ bbl, έναντι $7,3/ bbl πέρυσι, και τα περιθώρια Hydrocracking στα $4,0/ bbl, έναντι $6,2/ bbl πέρυσι.

Αύξηση ζήτησης στην εγχώρια αγορά καυσίμων

Η ζήτηση στην εσωτερική αγορά καυσίμων, σύμφωνα με τα επίσημα στοιχεία, σημείωσε αύξηση 8% στο Γ΄ τρίμηνο του 2016, με συνολικό όγκο κατανάλωσης στα 1,6 εκατ. τόνους, αντιστρέφοντας την αντίστοιχη μείωση που είχε σημειωθεί πέρυσι λόγω της επιβολής ελέγχων στις ροές κεφαλαίων. Η αδασμολόγητη αγορά επωφελήθηκε από την αύξηση της τουριστικής κίνησης, σημειώνοντας επίσης άνοδο κατά 6% στο Γ’ Τρίμηνο.

Σε επίπεδο εννεαμήνου, η συνολική ζήτηση καυσίμων στην εσωτερική αγορά εμφανίζεται σταθερή στους 5 εκατ. τόνους.

Επίτευξη ιστορικών υψηλών για εξαγωγές και συνολικές πωλήσεις, περαιτέρω διαφοροπ οίηση πηγών προμήθειας αργού

οίηση πηγών προμήθειας αργού

Η αυξημένη παραγωγή των σύνθετων και αναβαθμισμένων διυλιστηρίων του Ομίλου οδήγησε σε αύξηση όγκων πωλήσεων κατά 20% (4.388 χιλ. Μ.Τ), με τις εξαγωγές αυξημένες κατά 45% στους 2.459 χιλ. Μ.Τ. να καταγράφουν νέο ιστορικό υψηλό, αναδεικνύοντας την εξωστρέφεια του Ομίλου.

Επιπλέον, η υλοποίηση συμφωνιών με κρατικές εταιρείες πετρελαίου και η αυξημένη ρευστότητα, επέτρεψαν τη διαφοροποίηση σε ποιότητες και τρόπο αγοράς αργών και την εκμετάλλευση επιπλέον εμπορικών ευκαιριών στην περιοχή της Μεσογείου, ενισχύοντας τα οικονομικά αποτελέσματα, αλλά και τη διαχείριση κινδύνου στον εφοδιασμό αργού.

Επιτυχημένη έκδοση νέου ομολόγου €375 εκατ., μείωση επιτοκίου και διαχείριση χρηματοδοτικού ρίσκου

Ο Όμιλος συνέχισε την υλοποίηση της χρηματοοικονομικής του στρατηγικής, με την έκδοση νέου πενταετούς ομολόγου €375 εκατ., λήξης Οκτωβρίου 2021, με τοκομερίδιο 4,875%. Σημαντικό μέρος της προσφοράς προήλθε από υφιστάμενους κατόχους ομολόγων που συμμετείχαν σε πρόταση εξαγοράς του ομολόγου λήξης Μαΐου 2017 με τοκομερίδιο 8%, που διεξήχθη παράλληλα με τη νέα έκδοση, με ομολογιούχους άνω των €200εκ. να επιλέγουν τη συμμετοχή στη νέα έκδοση. Επιπλέον, υψηλή ήταν η ζήτηση και από νέους επενδυτές, υπερκαλύπτοντας σημαντικά το επιπλέον ζητούμενο ποσό, οδηγώντας στην αύξηση του ύψους της έκδοσης και τη μείωση του τοκομεριδίου, σε σχέση με τις αρχικές ανακοινώσεις.

Μείωση χρηματοοικονομικού κόστους, υψηλές λειτουργικές ταμειακές ροές

Η νέα ομολογιακή έκδοση και η ολοκλήρωση της δημόσιας πρότασης εξαγοράς των ομολόγων λήξεων 2017, σε συνδυασμό με τη σημαντική βελτίωση των όρων των δανειακών συμβάσεων, καθώς επίσης και της αποπληρωμής και αναχρηματοδότησης δανειακών υποχρεώσεων συνολικού ύψους περίπου 1,5 δισ. ευρώ εντός του 2016, συνέβαλαν αφενός μεν στην ισχυροποίηση της χρηματοοικονομικής δομής και στην επιμήκυνση του προφίλ ωρίμανσης των δανειακών υποχρεώσεων, αφετέρου δε στη μείωση του ετήσιου χρηματοοικονομικού κόστους το 2017 άνω των 15 εκατ. ευρώ λόγω της μείωσης των τοκομεριδίων των ομολόγων (4,875% έναντι 8%).

Οι λειτουργικές ταμειακές ροές (Συγκρίσιμα Κέρδη EBITDA – επενδυτικές δαπάνες) διαμορφώθηκαν στα ιδιαίτερα υψηλά επίπεδα των 435 εκατ. ευρώ για το εννεάμηνο 2016, αντίστοιχα της περσινής περιόδου, παρά τα μειωμένα περιθώρια διύλισης. Η υψηλή κερδοφορία σε συνδυασμό με την ισχυροποίηση της χρηματοοικονομικής δομής, είχε ως συνέπεια ο καθαρός δανεισμός στο Γ’ Τρίμηνο 2016 να διαμορφωθεί στα 1,8 δισ. ευρώ, σημαντικά μειωμένος έναντι του Γ’ Τριμήνου του 2015 (2,4 δισ. ευρώ).

Κύριες στρατηγικές εξελίξεις

Στις 26 Οκτωβρίου 2016, στο πλαίσιο σχετικού διεθνούς διαγωνισμού, η κοινοπραξία TOTAL – EDISON – ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ, ανακηρύχθηκε ως επιλεγείς αιτών για την παραχώρηση δικαιώματος έρευνας και εκμετάλλευσης υδρογονανθράκων στη θαλάσσια «περιοχή 2» στο ΒΔ Ιόνιο.

Αναφορικά με την πώληση του 66% του μετοχικού κεφαλαίου του ΔΕΣΦΑ στην εταιρεία SOCAR, συμφωνήθηκε επέκταση της προθεσμίας για την ολοκλήρωση της συναλλαγής μέχρι τις 30 Νοεμβρίου 2016.

Επιπλέον, στις 31 Αυγούστου 2016 ολοκληρώθηκε με επιτυχία η συγχώνευση των εταιρειών «ΕΛΛΗΝΙΚΑ ΚΑΥΣΙΜΑ ΑΝΩΝΥΜΗ ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΕΙΑ» και «ΕΚΟ ΑΝΩΝΥΜΗ ΒΙΟΜΗΧΑΝΙΚΗ ΚΑΙ ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΕΙΑ ΠΕΤΡΕΛΑΙΟΕΙΔΩΝ», με απορρόφηση της δεύτερης από την πρώτη.

Κύρια σημεία των αποτελεσμάτων Γ’ Τριμ. 2016 για τις επιμέρους επιχειρηματικές δραστηριότητες αναφέρονται πιο κάτω:

ΔΙΥΛΙΣΗ, ΕΦΟΔΙΑΣΜΟΣ & ΠΩΛΗΣΕΙΣ

Υψηλότερη τριμηνιαία παραγωγή στην ιστορία του Ομίλου

Το Γ’ Τρίμ., τα Συγκρίσιμα Κέρδη EBITDA του κλάδου Διύλισης, Εφοδιασμού και Πωλήσεων ανήλθαν στα €124 εκατ. (Β’ τριμ 2015: 166 εκατ.)

Η παραγωγή των διυλιστηρίων του Ομίλου ανήλθε στα 3,9 εκατ. τόνους, που είναι η υψηλότερη τριμηνιαία παραγωγή ιστορικά, με τις πωλήσεις στα 4,3 εκατ. τόνους, ενώ οι εξαγωγές στα 2,5 εκατ. τόνους αντιπροσωπεύουν το 57% των συνολικών πωλήσεων.

Το ποσοστό παραγωγής λευκών προϊόντων ανήλθε στο 84%.

ΠΕΤΡΟΧΗΜΙΚΑ

Αύξηση παραγωγής και πωλήσεων

Οι αυξημένοι όγκοι παραγωγής και πωλήσεων πολυπροπυλενίου (+16%), διατήρησαν την κερδοφορία σε υψηλά επίπεδα, με τα συγκρίσιμα EBITDA στα €25 εκατ., παρά την υποχώρηση των διεθνών περιθωρίων.

ΕΜΠΟΡΙΑ

Αύξηση μεριδίου αγοράς

Το Συγκρίσιμο EBITDA της Εμπορίας ανήλθε σε €44 εκατ., έναντι €47 εκατ. της αντίστοιχης περσινής περιόδου.

Συνεχίστηκε η αύξηση μεριδίων αγοράς στους κλάδους λιανικής, αεροπορίας και ναυτιλίας. Η κερδοφορία της Εγχώριας Εμπορίας, με το Συγκρίσιμο EBITDA στα €26 εκατ. επηρεάστηκε αρνητικά από την εξέλιξη των διεθνών τιμών αναφοράς που χρησιμοποιούνται στην τιμολόγηση των διεθνών πωλήσεων αεροπορίας

Η Διεθνής Εμπορία επηρεάστηκε από τα αδύναμα περιθώρια στην αγορά της Βουλγαρίας και τους μειωμένους όγκους στην αγορά της Σερβίας, με το Συγκρίσιμο EBITDA να διαμορφώνεται στα €18 εκατ.

ΣΥΜΜΕΤΟΧΕΣ

Η συνεισφορά της ΔΕΠΑ και των θυγατρικών της εταιρειών στα ενοποιημένα Καθαρά Κέρδη του Ομίλου ανήλθε στα €9 εκατ., καθώς αυξήθηκε σημαντικά η ζήτηση από παραγωγούς ηλεκτρικής ενέργειας από Φ.Α.

Τα EBITDA της Elpedison διαμορφώθηκαν στα €16 εκατ., λόγω αυξημένης παραγωγής και εφαρμογής του μηχανισμού ευελιξίας από το Μάιο του 2016.